ETF를 직접 구매하려고 조사를 하다 보면 다소 생소한 단어들을 마주하게 될 것입니다. 하지만 개별종목의 재무제표를 볼 때보다는 많이 편할 수 있을 거로 생각합니다. 그래서 앞으로 마주하게 될 낯선 단어들을 소개하는 시간을 가져 보려고 합니다. 먼저 아래 문장을 천천히 읽어주시기 바랍니다.

ETF에는 그날마다 정가(NAV)가 존재하며 그 정가와 실제 가격이 일치하지 않을 수 있는데(괴리율&추적오차) 이 경우에 운용사(운용사+LP)에서 문제를 해결하고 있습니다.

1. 순자산가치(NAV)

2. 괴리율

3. 추적오차

4. 유동성 공급자(LP)

위 세 단어는 ETF 설명을 보게되면 자주보게되는 세가지 단어입니다. (유동성 공급자는 자주는 아니긴 합니다...)

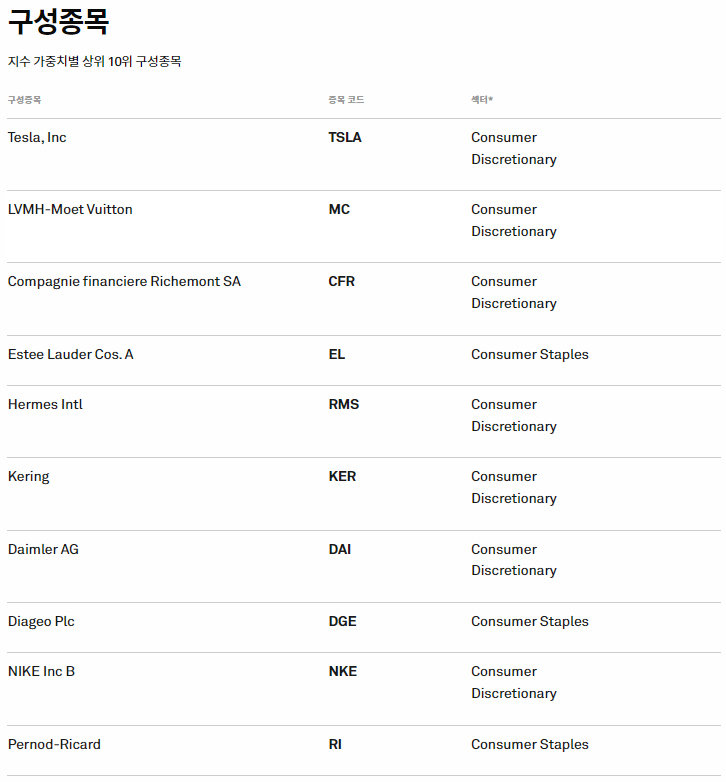

순자산가치 NAV (Net Asset Value)

네이버에서 ETF를 검색하게 되면 가격과 함께 우측의 NAV를 확인 할 수 있습니다. NAV의 설명을 보면 주식, 현금, 배당, 이자소득 등을 포함하여 계산된 순자산 가치라고 적혀있는데 쉽게 말하면 ETF의 가격표입니다. 그리고 운용사는 ETF의 가격을 NAV와 동일하게 하는 것을 목표로 하고 있으니, 가격을 잘 모를 때에는 NAV의 가격으로 구매하면 가장 정가에 가깝게 샀다고 말할 수 있을 것입니다.

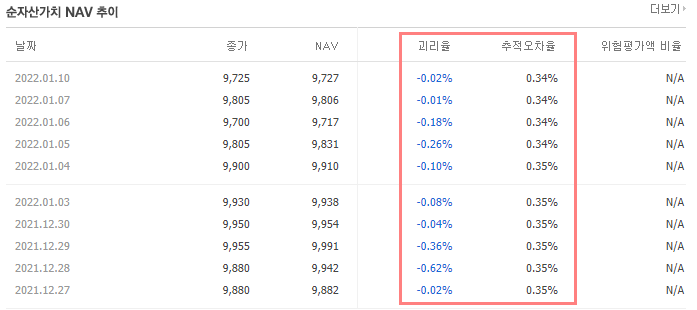

추적오차

지수와 NAV간의 차이가 얼마나 벌어지고 있는지를 확인 할 수 있는 수치로 다양한 이유에 의해서 발생 됩니다. ETF 보수나 배당이자, 환헤지, 수수료 등의 이유로 지수와 NAV간의 상관관계가 틀어지게 되는데 이것이 추적오차입니다. 예를 들면 지수가 3% 만큼 상승했을때 ETF의 NAV역시 3%가 상승해야하나 실제론 그렇지 않은데, 그 차이의 정도를 나타내는 수치입니다. 작을 수록 지수를 정확히 추종하고 있다는 뜻이며 수치가 클경우 문제가 있는 상품일 가능성이 있습니다.

적정 수준에대해서는 ETF 별로 상이한 경우가 많으나 낮을수록 좋으며, 비교를 하고자 할 경우 비슷한 지수를 추종하는 ETF를 서로 비교해보면 참고가 됩니다. 미국 주식 ETF의 경우 1% 내외 수준을 유지하고 있는 경우가 많습니다.

괴리율

괴리율이란 NAV와 지금의 주가가 차이가 나는지를 나타내는 수치입니다. 이것은 당일 수요에 의해서 실제 가치인 NAV와 주가가 벌어진 정도를 의미하는데 마이너스의 경우에는 실제보다 저렴한 가격에 판매되고 있다는 뜻이며 플러스의 경우 실제 가치보다 다소 높은 가격에 거래가 되고 있다는 뜻입니다.

거래량이 적은 ETF에 많은 거래가 몰릴 경우 많은 수요에 의해 실제 가격에 비해 높은 가격에 거래가 되기도 하는데 이 경우 괴리율은 10%가 넘을 수도 있습니다. 이것은 실제 가격에 비해 10%를 더 비싸게 구매한다는 뜻이며, 실제로 2020년도 유가가 폭락했을 때 WTI 원유 선물에서 일어났던 일로 괴리율이 40% 이상 올라간 적도 있습니다.

괴리율 많이 높아질 경우 LP(유동성 공급자)가 그 가격을 조정해주는 역할을 하지만, 이 경우에도 LP의 공급량이 바닥나면 괴리율이 엄청나게 오르게 됩니다. 실제로 거래할 때에는 1~3%만 넘어도 상당히 높은 괴리율이므로 단기 과열에 주의하여 거래가 필요합니다. 이 수치 역시 작을 수록 좋은 상태를 나타냅니다.

유동성 공급자(LP)

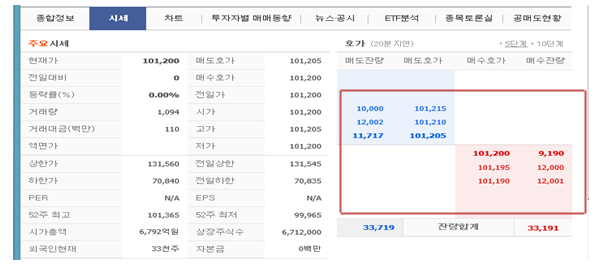

유동성 공급자를 말하는 LP는 거래가 적은 ETF에서 종종 볼 수 있습니다. 만약에 만들어진 ETF를 아무도 사거나 팔지 않을 경우에도 거래가 가능하도록 증권사에서 NAV 대비 어느 정도 차이를 두고 매수와 매도를 직접 진행합니다. 이처럼 거래가 가능하도록 유동성을 공급해준다고 해서 유동성공급자(Liquidity Provider)라고 불립니다. 단 LP의 매물통해 거래를 할경우 NAV에 비해 다소 비싸게 사거나 저렴하게 팔아야 하는 단점이 있습니다. 하지만 LP 덕분에 아무도 팔지 않거나 사주지 않는 경우는 발생하지 않게 됩니다.

하지만 LP와의 거래는 개인 간의 거래에 비해 다소 손해를 보는 거래인 만큼, 너무 거래량이 적은 ETF의 경우에는 동일 지수를 추종하는 다른 운용사의 ETF를 구매하거나 아예 구매를 다시 고민해 보는 것도 필요합니다.

'제테크 > ETF 공략' 카테고리의 다른 글

| ETF 완전 정복 4. ETF 선정 방법 (0) | 2022.01.18 |

|---|---|

| ETF 완전 정복 2. ETF 이름 분석 (0) | 2022.01.09 |

| ETF 완전 정복 1. ETF란? (feat. KODEX200) (0) | 2022.01.08 |